Em vez de ler, que tal assistir ao vídeo?

Se você trabalha com circulação de mercadorias e serviços as alterações no ICMS (Imposto sobre Circulação de Mercadorias e Serviços) podem impactar diretamente os custos operacionais da sua empresa e lendo até o final você vai descobrir o motivo.

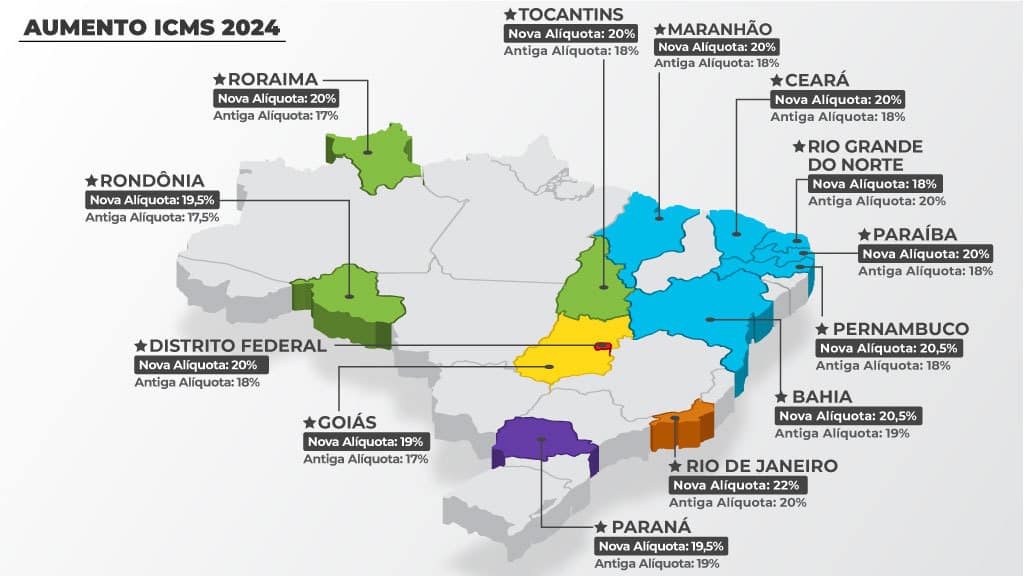

2024 mal começou e 11 Estados do Brasil e o Distrito Federal tem data marcada para ampliar as alíquotas do ICMS que estão variando de 17% a 22%.

Essas variações nas alíquotas ou nas regras de recolhimento podem influenciar os custos logísticos, afetando desde o transporte até o armazenamento de produtos.

Se a sua empresa faz o transporte de mercadorias é bom ir se preparando caso queira otimizar os custos tributários e minimizar o impacto financeiro.

Para começar: O que é ICMS?

O ICMS é a sigla que corresponde resumidamente a Imposto sobre Circulação de Mercadorias e Serviços, é um tributo Estadual no Brasil que incide sobre a circulação de mercadorias, a prestação de serviços de transporte interestadual e intermunicipal, e a comunicação.

O ICMS é um imposto seletivo, ou seja, a taxa varia conforme o tipo de mercadoria ou serviço.

É importante ficar atento às variações de alíquotas em cada estado, especialmente se você realiza serviços de transporte interestadual, mesmo que seu Estado não esteja na lista.

O cálculo do DIFAL (Diferencial de Alíquota) é um exemplo: nesse caso, parte do ICMS é devido ao estado de destino, o que pode afetar o preço final do produto ou serviço.

E produtos básicos, como alimentos, têm alíquotas menores, enquanto itens considerados supérfluos, como cosméticos e cigarros, têm alíquotas mais altas.

Há também mercadorias isentas de ICMS, como: livros, jornais e o papel usado para sua impressão.

Vou dar alguns exemplos de como funciona o recolhimento do ICMS no caso do transporte de cargas:

- Venda de Mercadorias: Imagine que uma empresa localizada em São Paulo vende um produto para um consumidor no Rio de Janeiro. Nesse caso, a empresa paulista deve calcular o ICMS sobre o valor da operação e recolher o imposto para o estado do Rio de Janeiro, onde ocorreu o consumo.

- Prestação de Serviços de Transporte: Quando uma empresa de transporte, digamos, de São Paulo, faz o serviço de levar mercadorias do Rio de Janeiro para a Bahia, ela precisa calcular a alíquota de ICMS com base no fato gerador, ou seja, onde começa o transporte, que nesse exemplo é o Rio de Janeiro para a operação interestadual dele para a Bahia.

Importante: sempre consulte o Estado de origem para confirmar as informações necessárias para este procedimento, pois a legislação de ICMS neste caso pode variar de Estado para Estado.

Veja: A forma mais fácil de cobrar frete no transporte de cargas (activecorp.com.br)

Como foram as mudanças no ICMS nos dois últimos anos?

Se tem “placa”, tem história…

Só para você entender, em 2022 houve a aprovação das Leis Complementares n°192/2022 e n°194/2022. Essas leis definiram que produtos e serviços considerados essenciais não poderiam ter alíquotas de ICMS acima de 17% ou 18%. São eles:

- Combustíveis;

- Gás natural;

- Energia elétrica;

- Comunicações;

- Transporte coletivo.

Acontece, que os Estados sentiram o “bolso doer” …

Porque essas mudanças levaram a uma queda na arrecadação de impostos estaduais, o que levou vários estados a ajustarem suas alíquotas modais de arrecadação para compensar essa perda de receita em 2023.

Então, desde o ano passado vários Estados alteram a arrecadação na tentativa de recuperar o “preju”.

Confira como ficou as alíquotas em cada Estado:

* Ceará: de 18% para 20% em 01.01.2024

* Paraíba: de 18% para 20% em 01.01.2024

* Pernambuco: de 18% para 20,5% em 01.01.2024

* Rio Grande do Norte: de 20% para 18% (redução do imposto) em 01.01.2024

* Tocantins: de 18% para 20% em 01.01.2024

* Rondônia: de 17,5% para 19,5% em 12.01.2024

* Distrito Federal: de 18% para 20% em 21.01.2024

* Bahia: de 19% para 20,5% em 07.02.2024

* Maranhão: de 20% para 22% em 19.02.2024

* Paraná: de 19% para 19,5% em 12.03.2024

* Rio de Janeiro: de 20% para 22% % em 20.03.2024

* Goiás: de 17% para 19% em 01.04.2024

Veja: Como calcular o ICMS sobre o frete e no transporte de cargas

Modo “mão na massa” ou automaticamente? Descubra a forma mais fácil de calcular o ICMS no transporte de cargas

Calcular o ICMS pode ser um verdadeiro “quebra-cabeça”. Mas olha, existem duas formas de fazer esse cálculo:

- “Mão na massa”: usando calculadora ou planilha de Excel. O problema desse método é que você gasta muito tempo para calcular e ainda está sujeito a erros. Acredite, muitas transportadoras ainda estão nessa vibe “analógica”. Ninguém aguenta mais.

- Automaticamente: Agora, a segunda opção, o cálculo automático é o que podemos considerar como a opção certa!

Se você usar um sistema de gestão de transporte que faça o cálculo automaticamente, ele já faz tudo para você em menos de 3 segundos. Com isso, você pode se dedicar a coisas mais importantes do que ser o “Sherlock Holmes” dos impostos.

Esse conteúdo te ajudou? Conheça nossa empresa e nossas soluções para simplificar a logística e transporte.

Aproveite para seguir as nossas páginas nas redes sociais. Estamos no Facebook, Instagram, Tiktok, YouTube e Linkedin!